Расчет налога на прибыль требует точного определения налоговой базы и правильного применения ставок. Рассмотрим пошаговый алгоритм расчета и заполнения декларации по налогу на прибыль организаций.

Содержание

Основные понятия и ставки

| Параметр | Значение |

| Общая ставка | 20% (3% - федеральный бюджет, 17% - региональный) |

| Льготные ставки | 0-15% для отдельных категорий налогоплательщиков |

| Налоговый период | Календарный год (с ежеквартальными авансами) |

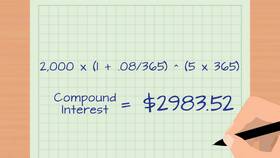

Формула расчета налога

Налог на прибыль = (Доходы - Расходы) × Ставка налога

Определение налоговой базы

- Доходы от реализации

- Внереализационные доходы

- Вычитаемые расходы

- Нормируемые расходы (реклама, представительские)

Пошаговый расчет

Расчет доходов

| Вид дохода | Примеры |

| От реализации | Выручка от продажи товаров, работ, услуг |

| Внереализационные | Дивиденды, курсовые разницы, аренда |

Расчет расходов

- Материальные расходы

- Расходы на оплату труда

- Амортизация

- Прочие расходы

- Нормируемые расходы (с учетом лимитов)

Расчет налога

- Налоговая база = Доходы - Расходы

- Налог в федеральный бюджет = База × 3%

- Налог в региональный бюджет = База × 17%

- Итого налог = Федеральный + Региональный

Заполнение декларации

Основные листы декларации

| Лист | Назначение |

| Титульный | Общие сведения о налогоплательщике |

| Приложение 1 | Доходы от реализации |

| Приложение 2 | Расходы, уменьшающие доходы |

| Лист 02 | Расчет налога |

Порядок заполнения

- Заполните титульный лист

- Внесите данные о доходах (Приложение 1)

- Укажите расходы (Приложение 2)

- Рассчитайте налоговую базу (Лист 02)

- Определите суммы налога к уплате

- Заполните раздел об авансовых платежах

Пример расчета

| Показатель | Сумма (руб.) |

| Доходы от реализации | 5 000 000 |

| Внереализационные доходы | 200 000 |

| Материальные расходы | 2 500 000 |

| Расходы на оплату труда | 1 000 000 |

| Налоговая база | 1 700 000 |

| Налог к уплате (20%) | 340 000 |

Сроки сдачи и уплаты

- Годовая декларация - до 28 марта следующего года

- Авансовые платежи - ежемесячно/ежеквартально

- Электронная форма обязательна при численности > 100 чел.

Важные нюансы

- Убытки переносятся на будущие периоды

- Необходимо документальное подтверждение расходов

- Применение льгот требует дополнительного обоснования

- Контрольные соотношения проверяются налоговыми органами